La location meublée, qu’elle soit professionnelle (LMP) ou non professionnelle (LMNP) est décidément bien plus qu’un simple investissement immobilier locatif. Activité civile, considérée au titre de l’imposition des profits comme relevant du régime des bénéfices industriels et commerciaux (BIC), de nombreuses questions découlent de cette double qualification « civile » et « fiscale ».

Intéressons nous aujourd’hui à la compatibilité entre l’activité de location meublée professionnelle (LMP) et le bénéfice de l’exonération de 75% de la base taxable aux droits de succession grâce au pacte DUTREIL.

Location meublée (LMP) et PACTE DUTREIL, une incompatibilité subtile ?

Lorsque l’on évoque l’activité de la location meublée, et son imposition, on a coutume, à tort, de faire des raccourcis malheureux.

On a ainsi coutume d’expliquer que l’activité de location meublée est une activité fiscalement considérée comme commerciale, et à ce titre, soumis à l’impôt sur le revenu du loueur dans la catégorie des Bénéfices Industriels et Commerciaux à l’instar des artisans ou commerçants exploitant à titre individuel.

C’est un raccourci malheureux qui peut induire en erreur. L’administration fiscale est plus précise :

Les profits provenant de la location en meublé effectuée à titre habituel et quelle que soit la qualité de celui qui loue -propriétaire ou locataire principal- ressortissent à la catégorie des bénéfices industriels et commerciaux.

Le caractère habituel d’une location en meublé résulte des circonstances de fait qu’il convient d’apprécier dans chaque cas particulier.

Et oui, l’administration fiscale précise que seuls les « profits » provenant de la location meublée sont imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). En aucun cas, l’administration fiscale ne fait référence aux droits de mutation à titre gratuit (droits de succession). Pour l’imposition des profits de la location meublée (c’est à dire du bénéfice annuel d’exploitation et du bénéfice exceptionnel lié aux plus values professionnelles lors de la cession de l’immeuble d’exploitation), c’est le régime des Bénéfices Industriels et Commerciaux qui trouve à s’appliquer.

Cette application littérale n’est qu’une lecture attentive de l‘article 34 du CGI :

Sont considérés comme bénéfices industriels et commerciaux, pour l’application de l’impôt sur le revenu, les bénéfices réalisés par des personnes physiques et provenant de l’exercice d’une profession commerciale, industrielle ou artisanale.

De cette imposition des profits provenant de l’activité de la location meublée (LMP), en déduire que le loueur en meublée peut prétendre aux dispositifs fiscaux favorables aux mutations à titre gratuit d’entreprise individuelle, il n’y a qu’un pas, qu’il ne faudrait pas franchir.

L’activité de location meublée est, et restera, une activité civile dont les profits sont imposés dans la catégorie des BIC.

Le pacte DUTREIL Transmission, une réduction de 75% de la valeur imposable aux droits de succession (Droit mutation à titre gratuit)…

Le pacte DUTREIL, nous l’avons couramment évoqué ici, c’est un dispositif fiscal particulièrement vertueux dont l’objectif est d’assurer la pérennité de la transmission des entreprises.

Comme nous l’évoquions dans cet article « Transmission d’entreprise : exonération de 75% de la valeur des titres transmis par donation ou succession« , la signature d’un engagement collectif de conservation de titres d’une entreprise ou de la quote-part indivise de l’ensemble des biens nécessaires à l’exploitation d’une entreprise individuelle permet de réduire de 75% la valeur taxable aux droits de succession.

Cette réduction de 75% de la base imposable aux droits de succession est même cumulable avec une réduction de 50% des droits de donation lorsque cette donation intervient avant les 70 ans du donateur/chef d’entreprise ( cf »Succession : Ce que vous devez faire avant vos 70 ans pour optimiser la transmission de votre patrimoine« ).

L’une des conditions principales tient dans l’activité de la société ou entreprise individuelle sur laquelle portera le pacte DUTREIL Transmission. L’article 787 C du CGI est limpide sur le sujet :

Sont exonérés de droits de mutation à titre gratuit, à concurrence de 75 % de leur valeur, la totalité ou une quote-part indivise de l’ensemble des biens meubles et immeubles, corporels ou incorporels affectés à l’exploitation d’une entreprise individuelle ayant une activité industrielle, commerciale, artisanale, agricole ou libérale transmis par décès ou entre vifs, si …

…Dont pourrait bénéficier l’activité de location meublée du fait de son caractère civil dont les profits sont imposés dans la catégorie des BIC.

Considérant, [pas abus de langage je vous le rappelle] que l’activité de location meublée est une activité commerciale d’un point de vue fiscal, ne pourrions nous pas appliquer les dispositions particulièrement favorables du Pacte DUTREIL à l’activité de location meublée.

Mais malheureusement, dire que l’activité de location meublée est une activité commercial d’un point de vue fiscal est faux. C’est un abus de langage malheureux. Il est cependant exact d’affirmer que les profits provenant de l’activité de location meublée sont imposables dans la catégorie des bénéfices industriels et commerciaux.

C’est d’ailleurs un analyse récemment retenue par l’administration fiscale dans son commentaire du dispositif fiscal d’apport à holding et report d’imposition de la plus value d’apport (cf « article détaillé sur le sujet « Apporter son entreprise à un holding pour bénéficier d’un report d’imposition et d’une exonération de la plus-value » et « Apport à holding avant cession de l’entreprise : Pas de réinvestissement en LMNP ou LMP »

Cette comparaison entre pacte DUTREIL et report d’imposition lors de l’apport d’une société d’exploitation à un holding est intéressante car l’esprit du texte est proche : Il s’agit d’encourager l’initiative entrepreneuriale et assurer la pérennité des PME.

Dans le commentaire de l’administration, on peut y lire, lorsqu’il s’agit d’apporter des précisions quant à la notion d' »activité commerciale, industrielle, artisanale, libérale, agricole ou financière, à l’exception de la gestion d’un patrimoine mobilier ou immobilier » :

Par ailleurs, il est précisé que l’acquisition de biens immobiliers destinés à la location immobilière, qu’elle soit nue ou meublée, revêtant un caractère civil ou patrimonial, n’est pas éligible au remploi.

L’administration fiscale rappelle que l’activité de location meublée n’est aucunement une activité commerciale. Cela reste une activité civile dont les profits sont imposés selon le régime des BIC.

Pour autant, malgré cette récente analyse, l’administration fiscale considère l’activité de location meublée professionnel comme éligible au pacte DUTREIL. Mais attention, seuls les loueurs en meublés professionnel exonéré d’ISF au regard des biens professionnels pourraient potentiellement en profiter.

Le pacte DUTREIL est réservé aux seules activités habituelles et principales des exploitants.

De surcroît, au delà de la qualification commerciale ou civile de l’activité de location meublée, c’est l’application même du dispositif du pacte DUTREIL Transmission qui semble impossible dans le cadre d’une activité de location meublée.

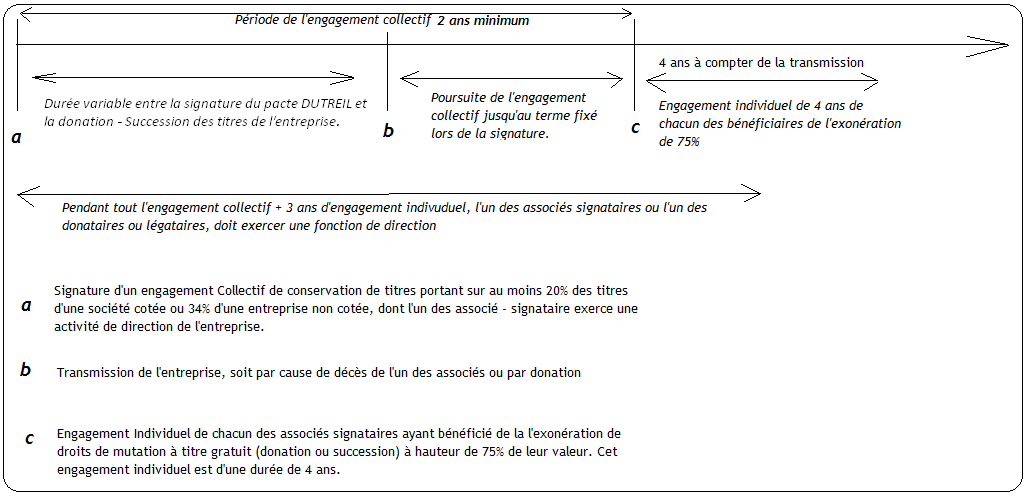

Comme nous vous l’avons présenté, un pacte DUTREIL est caractérisé par trois événements forts :

– Signature d’un pacte d’actionnaire collectif dans lequel le collectif s’engage ensemble à conserver ses parts pour une durée de 2 ans ;

– Engagement individuel de chacun des associés, au terme de l’engagement collectif à conserver ses parts pendant au moins 4 ans ;

– Engagement d’un des signataires du pacte DUTREIL Transmission d’exercer une fonction de direction pendant au moins trois années postérieurement à l’engagement collectif.

Si les deux premiers points ne posent pas de difficultés particulières pour l’activité de location meublée, le respect du troisième point semble plus délicat. Dans ses commentaires, l’administration de préciser que :

Cette condition [liée à l’exercice d’une fonction de direction par l’un des signataire du pacte DUTREIL] implique que cette personne exerce à titre habituel et principal son activité au sein de l’entreprise.

Lorsqu’une personne exerce simultanément plusieurs professions, l’activité principale s’entend normalement de celle qui constitue pour le redevable l’essentiel de ses activités économiques, même si elle ne dégage pas la plus grande part de ses revenus. A titre de faisceaux d’indices, on s’attachera à des éléments comme le temps passé dans chaque activité, l’importance des responsabilités exercées et des difficultés rencontrées.

Dans l’hypothèse où un tel critère ne peut être retenu (par exemple, lorsque les diverses activités professionnelles sont d’égale importance), il convient de considérer que l’activité principale est celle qui procure à l’intéressé la plus grande part de ses revenus.

Par nature, les loueurs en meublée professionnels qui se contentent de signer un bail commercial avec un exploitant d’une résidence service ou autres EHPAD, Foyer logement et résidence étudiante auraient quelques difficultés à démontrer leur investissement personnel dans cette exploitation.

Par ailleurs, une telle implication personnelle dans l’activité de location meublée pourrait rapidement transformer l’activité de location meublée en activité de para-hôtellerie, c’est à dire dans un tout autre régime fiscal (Cf article « Gîtes : location meublée ou para hôtelier ? Quelles sont les différences entre ces deux régimes fiscaux« ).