Un super article rédigé par Samuel Hellio – Conseil en gestion de patrimoine – Cabinet ELITYA – Caen –

Edito : Qu’est-ce que le prélèvement à la source (PAS) ?

Nous en parlons depuis 2 ans : le prélèvement à la source, décidé sous la présidence de M. François Hollande et dont la mise en place a été décalée d’une année, doit être mis en œuvre au 1er janvier prochain.

Malgré une communication intensive de la part de la Direction Générale des Impôts, les contribuables sont relativement mal informés sur cette réforme.

Alors entendons-nous bien : il ne s’agit pas DU TOUT d’une réforme globale de la fiscalité sur les revenus. Nous ne parlons ici que d’une réforme de la perception de cet impôt.

Actuellement, vous payez votre impôt sur les revenus un an après leur perception. Avec le PAS, vous serez prélevés de l’impôt sur les revenus de la même année (en tout cas c’est le principe).

C’est le mode de perception de l’impôt sur les revenus déjà adopté (et depuis de nombreuses années) dans la grande majorité des pays de l’OCDE.

Mais attention, la France a une des fiscalités les plus complexes, d’une part du fait que l’impôt n’est pas individualisé (principe de foyer fiscal), et d’autre part du fait des nombreuses niches fiscales (plus de 300….).

Cette complexité rend le prélèvement à la source beaucoup plus compliqué qu’il n’y parait.

Un autre grief rencontré par le prélèvement à la source est le fait que ce sont les entreprises qui deviennent délégataires de la mission de perception de l’impôt ! N’aurait-il pas été plus simple de généraliser la mensualisation de l’impôt ?

Au-delà des polémiques et des difficultés d’application, le PAS, comme toute réforme de cette ampleur, risque de connaitre des problèmes d’exécution et de compréhension. Dans un ou deux ans, je pense que nous aurons tous intégré ce fonctionnement nouveau.

Mais en attendant, il faut faire montre de pédagogie. C’est pourquoi nous vous proposons une newsletter spéciale sur le PAS. Pour plus de détails, et d’applications sur votre cas personnel, n’hésitez pas à prendre contact avec nous !

Prélèvement à la source : Principes de fonctionnement

Tout d’abord, et comme nous l’avons indiqué au préalable, le prélèvement à la source n’est qu’une modification du mode de collecte de l’impôt sur le revenu. Vous ferez toujours une déclaration d’impôt au mois de mai de chaque année, sur les revenus de l’année précédente. Et le montant de votre impôt sera calculé de la même façon qu’actuellement.

Une fois cela posé, comment fonctionne le prélèvement à la source?

Quels sont les revenus concernés ?

Tous les revenus ne sont pas concernés par le PAS. Les revenus exclus sont les suivants :

- Revenus soumis au versement libératoire (micro entrepreneur) ;

- Revenus de capitaux mobiliers soumis au PFU ou sur option barème progressif (ex : dividendes, intérêts, assurance vie,…) ;

- Plus-values ;

- Actionnariat salarié (rabais excédentaire sur stock-options, gains d’actions gratuites ou gains sur BSA) ;

- Revenus de source française versés à des non-résidents ;

- Revenus de source étrangère versés à des résidents.

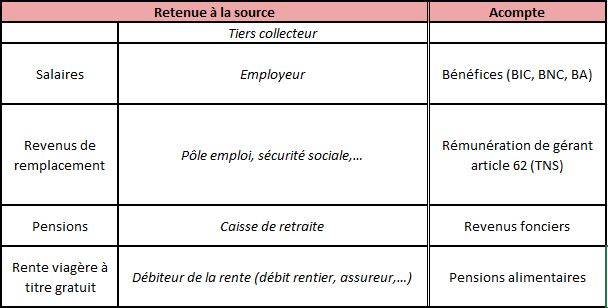

Pour les autres revenus, le prélèvement se fera soit sous forme d’une retenue à la source (prélevée par un tiers collecteur), soit sous forme d’un acompte (prélevé directement sur votre compte bancaire) :

Les acomptes sont versés par principe tous les mois, mais il est possible d’opter pour un prélèvement trimestriel (option à effectuer avant le 1er octobre de l’année N-1).

De plus, pour les revenus soumis à l’acompte et soumis aux prélèvements sociaux, ces derniers font également l’objet d’un acompte (calculé sur la même base que l’acompte au titre de l’impôt sur le revenu).

Le montant du prélèvement dépend du taux de prélèvement à la source calculé par l’administration fiscale.

Quel est le taux de prélèvement à la source ?

Par principe : le taux de droit commun

L’administration fiscale calcule un taux unique pour l’ensemble des revenus soumis à la retenue à la source ou à l’acompte pour le même foyer fiscal.

Ce taux est calculé avant réductions et crédits d’impôt et sans prise en compte des frais professionnels.

Il est déterminé sur la base de l’impôt et des revenus de :

- L’année N-2 entre janvier N et août N (ex : le taux du PAS entre janvier et août 2019 dépend des revenus 2017 déclarés en mai 2018) ;

- L’année N-1 entre septembre N et décembre N (ex : le taux du PAS entre septembre 2019 et décembre 2019 dépend des revenus 2018 déclarés en mai 2019).

Exemple simplifié de calcul :

Un couple avec 2 enfants à charge déclare un revenu imposable de 100 000 €. Ils bénéficient d’une réduction d’impôt de 3 000 €.

En 2017, s’ils paient leur impôt sur le revenu par prélèvement mensuel (et sous l’hypothèse de revenus et réductions d’impôt constants), le montant de ce prélèvement est de 1 253 € par mois sur 10 mois.

Dans le cadre du PAS, ils auront un prélèvement de 15,50 % de leurs revenus, soit ici 1 292 € par mois sur 12 mois. Leur réduction d’impôt leur sera restituée dans le courant de l’année (selon les déclarations du premier ministre : 60 % en janvier soit 1 800 €, et le solde en septembre).

Pour les couples (conjoints ou partenaires de PACS) soumis à imposition commune, il est possible d’opter pour un taux individualisé. Cette option permet au conjoint ayant les revenus les plus faibles d’avoir un taux de PAS en adéquation avec ses revenus (le taux de l’autre conjoint étant évidemment majoré).

Par défaut : le taux nul

Par dérogation au taux normal, il est appliqué un taux nul (aucun prélèvement ni acompte ne sera effectué) si 2 conditions cumulatives sont réunies :

- Il faut avoir été non imposable au titre des 2 dernières années ;

- Et il faut avoir un revenu fiscal de référence inférieur à 25 000 € (montant indexé chaque année) par part de quotient familial au titre de la dernière année d’imposition.

Par défaut ou sur option : le taux neutre

Le taux neutre peut s’appliquer par défaut dans 3 cas :

- Pour les personnes n’ayant pas de revenus déclarés les 3 dernières années (par exemple les primo-déclarants, ou les contribuables revenants en France) ;

- Pour les personnes pour lesquelles le taux n’a pas pu être calculé (les salariés non encore déclarés à l’administration) ;

- Pour les personnes dont le taux n’a pas pu être transmis au débiteur de la retenue à la source (en cas de changement professionnel – début de contrat, changement d’activité –, en cas de versements ponctuels, en cas de retard ou de défaillance de déclaration du taux de PAS).

Et sur option, le contribuable peut opter pour un taux neutre, notamment s’il souhaite maintenir une certaine confidentialité vis-à-vis de son employeur quant à sa situation personnelle.

Ce taux est un taux proportionnel et non progressif (c’est-à-dire qu’il s’applique à l’ensemble du revenu). Il est déterminé selon une grille mensuelle. Par exemple, pour un revenu mensuel de 3 000 €, le taux neutre sera de

12 %. Le taux neutre ne tient pas compte des autres revenus, ni de la situation familiale.

Si le taux neutre est inférieur au taux de droit commun (ce qui en pratique devrait être rare), alors la différence entre l’application du taux de droit commun et du taux neutre sera prélevée directement sur le compte bancaire du contribuable chaque mois.

Prise en compte des réductions et crédits d’impôt

La prise en compte des réductions et crédits d’impôt a fait l’objet de débats, et a été modifiée par l’exécutif.

Pour les services à domicile, les frais de garde d’enfant de moins de 6 ans et les dépenses d’accueil en EHPAD, le versement d’un acompte de crédit et/ou réduction d’impôt est prévu pour janvier 2019. Il sera égal à 60 % du crédit et/ou de la réduction d’impôt de l’année précédente (crédit et/ou réduction payé en 2018 au titre des dépenses 2017).

Le solde sera versé à partir de juillet 2019, après la déclaration de revenus qui permettra de déclarer le montant des dépenses engagées en 2018 ouvrant droit au crédit d’impôt.

Par ailleurs, ce dispositif sera étendu aux réductions d’impôt en faveur de l’investissement locatif (Pinel, Duflot, Scellier, investissement social et logement dans les DOM, Censi-Bouvard) et aux réductions et crédits d’impôts en faveur des dons aux œuvres, des personnes en difficulté et des cotisations syndicales.

Les autres crédits/réductions d’impôt comme la réduction d’impôt liée à la souscription au capital d’une PME ne sont pas concernés par cet acompte et ne seront remboursés qu’à l’été 2019.

Cette mesure est destinée à ne pas avoir à avancer la trésorerie liée aux réductions et crédits d’impôts.

Prise en compte des changements de situation

En cas de changement de situation familiale (mariage, divorce, conclusion/rupture de PACS, arrivée d’un enfant), il faut effectuer une déclaration auprès de l’administration fiscale dans les 60 jours suivant le changement.

L’administration fiscale recalcule automatiquement le taux (du foyer ou individualisé).

En cas de hausse de revenus, il est possible sans conditions de demander à augmenter son taux de prélèvement à la source.

En cas de baisse de revenus, il est possible de demander à diminuer le taux du PAS, seulement s’il existe une différence de 10 % entre le taux modulé et celui initialement prévu. Attention, on ne tient ici pas compte des réductions ou crédits d’impôt.

Résumé d’une année de Prélèvement à la Source (exemple de 2020) :

PAS : Quels rôles pour l’entreprise ?

En tant qu’employeur, l’entreprise va – une nouvelle fois – jouer le rôle de collecteur de l’impôt.

Elle doit donc remplir les obligations suivantes :

- Récupérer et appliquer tous les mois le taux communiqué par l’administration fiscale (via la DSN), et à défaut appliquer le taux neutre ;

- Prélever la retenue à la source sur les revenus dont il est débiteur (salaires, primes,…) ;

- Déclarer et verser la retenue à l’administration fiscale ;

- Faire apparaitre le montant de la retenue à la source sur le bulletin de paie.

- …

Et c’est tout ! Dans la documentation mise à disposition par l’administration fiscale, il est précisé que « vous n’avez aucune obligation particulière d’information vis-à-vis des personnes à qui vous versez des revenus soumis à la retenue à la source ».

L’entreprise ne peut pas décider du taux à appliquer (neutre, de droit commun, individualisé,….). Elle applique le taux reçu par l’administration sur le revenu net imposable.

En cas de question sur le prélèvement à la source, les salariés doivent s’adresser à l’administration fiscale !

Tous les contribuables peuvent aller consulter le taux de PAS, et en demander une modification via leur accès personnel au site www.impots.gouv.fr.

Quelles sanctions ?

En cas de défaut de dépôt ou de dépôt tardif de la DSN, l’entreprise est passible d’une amende de 10 % du montant du prélèvement à la source éludé avec un minimum de 250 €.

En cas d’erreur dans la collecte du prélèvement à la source, par exemple une omission ou une insuffisance liée à une assiette de prélèvement inférieure au revenu net imposable ou à un taux de prélèvement inférieur à celui transmis par l’administration fiscale, l’entreprise est passible d’une amende de 5 % du montant du PAS omis avec un minimum de 250 €.

Les erreurs ou omissions peuvent être régularisées au cours de l’année civile.

Lorsque l’entreprise a prélevé la retenue à la source mais ne l’a pas reversé à l’administration fiscale :

- L’entreprise est la débitrice légale de la retenue : elle est passible d’une amende jusqu’à 80 % en cas de rétention délibérée ;

- Le salarié est donc considéré comme ayant payé l’impôt et ne devra pas payer une deuxième fois l’impôt.

Lorsque l’entreprise n’a pas prélevé la retenue à la source (notamment en cas de procédure collective : sauvegarde ou redressement judiciaire), le salarié a perçu un salaire brut et reste redevable de l’impôt.

PAS et année blanche : mythe ou réalité ?

L’objectif de ce document étant d’être synthétique, nous ne pouvons ici développer tous les mécanismes de l’année de transition (2018). Nous aborderons uniquement les grands principes.

Afin de ne pas payer en 2019 deux impôts sur les revenus (sur les revenus 2018 ET sur les revenus 2019), le principe veut que l’impôt sur le revenu 2018 soit annulé.

En pratique, lors de la déclaration des revenus 2018 (en mai 2019), un impôt sur le revenu sera calculé. Il vous sera accordé un CIMR (Crédit d’Impôt pour la Modernisation du Recouvrement) du même montant, afin d’annuler cet impôt.

Exemple : si au titre de 2018 vous devez payer 4 000 € d’impôt sur le revenu, vous aurez un CIMR de 4 000 €, ramenant votre impôt à 0 €.

Évidemment, afin d’éviter tout abus, le législateur a prévu des gardes fous. Il est évident que sans cela, tous les contribuables pouvant moduler leurs revenus (professions libérales, dirigeant de société,…) auraient fortement augmenté leur rémunération en 2018 au détriment de 2017 ou de 2019.

Donc le CIMR ne sera calculé QUE sur les revenus non exceptionnels ! Les revenus exceptionnels 2018 seront bien imposés en 2019 (en plus du PAS sur les revenus 2019).

Sont qualifiés d’exceptionnels les revenus suivants :

- Intérêts, dividendes (y compris les rachats sur contrats d’assurance vie) ;

- Les plus-values mobilières et immobilières ;

- Les primes exceptionnelles ;

- Les indemnités de départ à la retraite ou de rupture du contrat de travail ;

- L’intéressement, la participation (pour les sommes non affectées à un plan d’épargne) ;

Pour les rémunérations BIC, BNC, BA et article 62 (TNS), le caractère exceptionnel est déterminé par comparaison avec les exercices des 3 dernières années : pour faire simple, si le revenu 2018 est supérieur à 2019 et aux 3 dernières années, la part supérieure du bénéfice ou de la rémunération sera imposable au titre des revenus exceptionnels.

Donc en résumé, vous paierez de l’impôt sur le revenu en 2018 ET en 2019, mais l’impôt 2018 correspond aux revenus 2017, et l’impôt 2019 correspond aux revenus 2019.

Quelles précautions à prendre en 2018 ?

Au vu de l’application du CIMR, certaines opérations patrimoniales doivent faire l’objet de réflexion.

Par exemple :

- Faut-il faire des versements sur des contrats d’épargne retraite (PERP, Madelin,….)

- Faut-il faire des travaux sur les biens locatifs ?

- Faut-il percevoir des revenus exceptionnels ?

Autant sur le PERP la réponse est assez simple (les versements effectués en 2018 sont inefficaces fiscalement), autant les autres sujets sont très personnels. En fonction de la situation de chacun, les réponses vont varier.

Exemple de revenus exceptionnels :

Un contribuable (célibataire sans enfant) déclare 40 000 € de revenus récurrents. Il perçoit un revenu exceptionnel de 15 000 €.

Voici comment serait traité ce revenu exceptionnel dans une année « ordinaire » et en 2018 :

Si sa prime de 15.000 euros est versée en 2018, notre contribuable économisera donc 1 556 € d’impôt par rapport à un paiement au cours d’une année ordinaire.

Dans ces conditions, il sera profitable d’obtenir des revenus exceptionnels en 2018 que cela concerne un surplus de rémunération ou une prime de départ à la retraite.

Quelle sera l’efficacité des réductions et crédits d’impôt en 2018 ?

Les réductions et crédits d’impôt obtenus en 2018 (Scellier, Pinel, Girardin, emploi d’un salarié à domicile, etc.) conservent leur efficacité en 2018.

En effet, malgré l’absence d’imposition des revenus courants perçus en 2018 (neutralisé par le crédit d’impôt modernisation du recouvrement – CIMR), ces avantages fiscaux sont imputés sur l’impôt dû sur les revenus 2018 par priorité au CIMR, ce qui permettra d’augmenter le CIMR remboursé en septembre 2019 (voir exemple 1).

Attention, ces réductions et crédits d’impôt ordinaires (hors CIMR) restent soumis au plafonnement global des niches fiscales et ne doivent pas excéder le montant de l’impôt dû en 2018 car seul le CIMR est restitué (voir exemple 2) sauf :

- crédits d’impôt remboursables (qui seront remboursés en janvier et septembre 2019) ;

- et réductions reportables (réduction Scellier ou Girardin par exemple, qui seront imputables sur les revenus 2019 et éventuellement des années suivantes).

Exemple 1 :

Un contribuable perçoit :

- un salaire de 24 000 €

- des revenus fonciers de 18 000 €

- et une réduction Pinel de 4 000 € / an

L’imposition des revenus 2018 (en septembre 2019) sera établie comme suit :

- Impôt brut = 6 241 €

- Revenus nets courants = 42 000 €

- Revenus nets totaux = 42 000 €

- CIMR = (6 241 x (42 000 / 42 000)) = 6 241 €

- Réduction d’impôt Pinel = – 4 000 €

Soit un impôt sur le revenu 2018 de – 4 000 € (6 241 – 4 000 – 6 241).

Le montant du CIMR restitué est donc de 4 000 € (ici égal au montant de la réduction Pinel).

Exemple 2 :

Un contribuable perçoit :

- Un salaire de 24 000 €

- des revenus fonciers de 18 000 €

- et une réduction Pinel de 7 000 € / an

L’imposition des revenus 2018 (en septembre 2019) sera établie comme suit :

- Impôt brut = 6 241 €

- Revenus nets courants = 42 000 €

- Revenus nets totaux = 42 000 €

- CIMR = (6 241 x (42 000 / 42 000)) = 6 241 €

- Réduction d’impôt Pinel = – 7 000 € (retenue dans la limite de l’impôt dû, soit à hauteur de 6 241 €)

Soit un impôt sur le revenu 2018 de – 6 241 € (6 241 – 6 241– 6 241) et une perte de 759 € sur la réduction d’impôt Pinel (comme à l’ordinaire, la fraction de la réduction Pinel supérieure au montant de l’impôt dû n’est pas reportable sur les années suivantes).

Le montant du CIMR restitué est donc de 6 241 € (ici égal au montant de la réduction Pinel plafonné au montant de l’impôt dû en 2018).

Conclusion :

Pour les derniers mois de l’année, la transition vers le prélèvement à la source implique une plus grande vigilance dans vos opérations patrimoniales.

Il peut être intéressant d’effectuer en 2018 des investissements défiscalisant (FCPI, FIP, Girardin,…), malgré l’annulation de l’impôt sur les revenus 2018. Cela permettra de bénéficier de la réduction d’impôt sous forme de trésorerie en septembre 2019.

Nous sommes à votre disposition pour étudier avec vous l’utilité de ces opérations, et vous accompagner pour prendre les bonnes décisions.