Dans le livre « Épargnant 3.0 » et dans un précédent article (cf « Comment gérer ses investissements en bourse avec 1 minute par mois ?« ), j’ai démontré qu’une stratégie d’investissement dite « passive » avait toutes les chances de faire largement mieux qu’une stratégie patrimoniale s’appuyant sur des fonds dits actifs. Les fonds actifs sont ceux qui vous sont habituellement proposés ! Ils cherchent à faire croire qu’ils peuvent faire mieux que le marché et que la « qualité » se paie. Nous allons voir qu’il n’en est rien.

L’écart est particulièrement élevé lorsque l’on cumule les frais des fonds et ceux d’une assurance vie « moyenne ». Le backtest sur 10 ans l’a d’ailleurs corroboré. La gestion passive surpasse très largement la moyenne des gestionnaires et atteint même la performance du meilleur de la catégorie ! Elle dépasse même le meilleur gestionnaire sur 10 ans si l’on loge ce fonds sur une assurance vie standard (avec des frais d’entrée et des frais de gestion élevés).

En effet, un fonds dit actif n’a pratiquement aucune chance de faire mieux qu’un tracker. Un tracker, aussi appelé ETF, est un fonds qui réplique un indice, c’est-à-dire le marché, pour un coût très faible. C’est purement mathématique ! Ce sont les fonds qui animent le marché, c’est-à-dire achètent et vendent au prix auquel ils se sont mis d’accord. Le marché, donc l’indice, a alors une valeur qui correspond au résultat de l’intelligence collective de l’ensemble des gestionnaires. Ainsi, un fonds fera en moyenne le marché moins les frais.

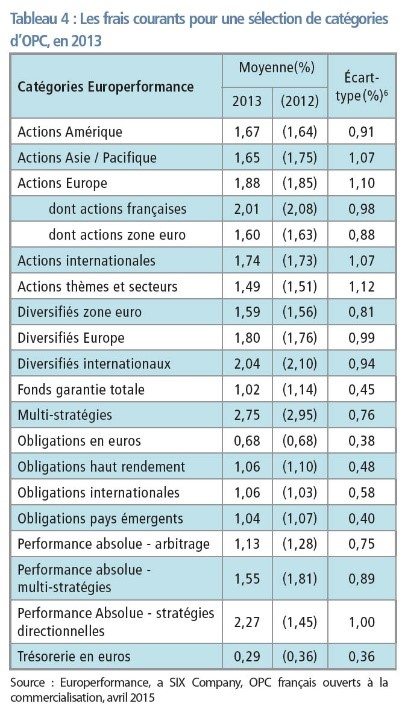

Des frais de courants proche de 2% pour les OPCVM, contre 0.4% pour les trackers

En France, les fonds ont des frais qui sur certaines catégories intéressantes peuvent atteindre 2% par an. D’ailleurs, l’AMF nous l’a rappelé dans sa lettre mensuelle. Voilà le tableau :

On voit qu’une stratégie diversifiée qui s’appuierait sur des fonds actifs aurait du mal à performer. En effet, les fonds actions internationales ont des frais de 1,74% par an et les fonds diversifiés internationaux (donc comportant des actions et des obligations) de 2,04%.

Pour rappel, les actions internationales ont fait 7% à 8% par an depuis 1900 et les obligations internationales 4% à 5%. Cela veut dire que votre gestionnaire prend presque 2 points d’une performance de 8% sur les actions, soit 25% … et 2 points sur une performance de 6% sur un portefeuille composé d’actions et d’obligations soit 35% de la performance ! Mais il vous laisse 100% des risques ! Pourtant, l’épargnant est souvent friand de ces fonds dits patrimoniaux !

En comparaison, un tracker monde coûte moins de 0,4% par an et on trouve aisément des trackers à moins de 0,2% par an.

Des OPCVM qui sous-performent leur indice de référence dans 87% des cas sur 10 ans.

Voyons comment cela se comporte dans la réalité. Pour faire cela d’un point de vue statistique, il faut regarder en détail la performance des fonds et retraiter en particulier ce que l’on appelle le « biais du survivant ». En effet, les maisons de gestion ont tendance à fermer les fonds qui sous performent. Donc si l’on compare aujourd’hui la performance des fonds sur les cinq dernières années, on n’analysera que la performance des fonds qui ont survécu, donc uniquement les meilleurs. Par exemple, selon Morningstar, 15% des fonds américains investis en « grandes capitalisations mixtes USA » ont fermé sur les cinq dernières années, et 35% sur dix ans. La différence n’est pas négligeable !

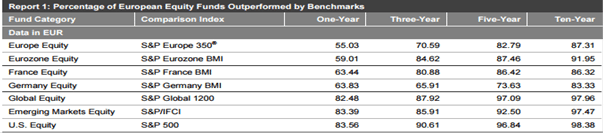

L’étude SPIVA (Standard & Poors Indices Versus Active) traite ce point ainsi que d’autres biais statistiques potentiels. Voilà les résultats pour les fonds européens :

On voit par exemple que sur 10 ans 87% des fonds Europe font moins bien que l’indice de référence. Ce chiffre montre à 98% pour les actions internationales ! Oui vous avez bien lu !

Certains essayent de faire croire que la gestion active est plus performante dans les marchés moins efficients (selon eux) comme les petites capitalisations ou les marchés émergents. Mais il n’en est rien ! Ici on voit, par exemple, que l’indice marché émergent surperforme dans 97,47% des cas.

D’ailleurs, SPIVA fait cette étude de manière très régulière sur de nombreux marchés. Et tous les chiffres concordent !

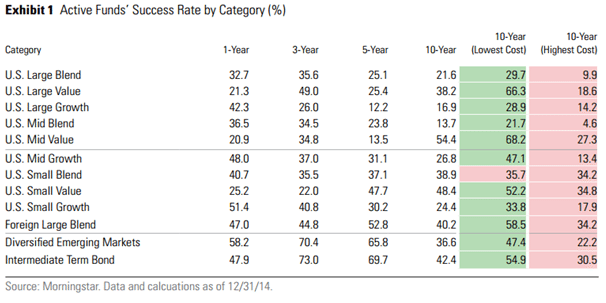

Prenons, une autre étude, celle de Morningstar. Elle est intitulée « Active/Passive Barometer ». L’intérêt de cette étude est qu’elle compare les fonds actifs à des fonds passifs, qui ont donc des frais et non à un indice, qui lui n’a pas de frais et est donc un peu théorique.

Le tableau ci-dessous montre le pourcentage de fonds dépassant leur équivalant passif, sur différents types d’actions et d’obligations.

Il s’agit ici des fonds américains et non européens comme ceux du tableau SPIVA au-dessus. Les résultats sont certes différents, mais ils vont dans le même sens. Par exemple, sur la catégorie « USA Grandes Capitalisation » seuls 22% des fonds actifs ont fait mieux que les fonds passifs (trackers et ETF).

On peut observer que si on choisit des fonds, autant prendre les moins chers, ils ont plus de chance de performer (voir les deux colonnes de droites qui présente le taux de surperformance en fonction du coût de gestion annuel des fonds). Les fonds actifs chers sont vraiment à éviter !

D’ailleurs, il faut souligner que les fonds actifs sont nettement moins chers que les fonds actifs français et européens. Il en résulte que, par nature, ils ont plus de chance de mieux performer. Il est donc normal que le pourcentage de fonds actifs dépassant leur équivalent passif soit plus élevé que l’étude SPIVA Europe.

Cette étude est très détaillée, car elle fait des moyennes sur le nombre de fonds et sur la moyenne pondérée par les actifs sous gestions. Les résultats vont dans le même sens. Il ne faudrait pas croire que la moyenne des fonds actifs est tirée vers le bas par des petits fonds peu utilisés et peu performants. Pourtant certains continuent à utiliser cet argument.

Dans le livre, je recommande de partir sur un tracker suivant un indice diversifié « Monde ». Une stratégie à la fois simple, efficace et qui ne prend pas de temps. J’ai voulu vérifier par moi-même et j’ai analysé la base Morningstar des fonds vendus en France. Cette étude n’a pas la même valeur que les deux études citées plus haut, car je n’ai pas retraité les doublons (certains fonds avec des noms très proches sont en fait les même fonds) et le biais des survivants. Elle donne cependant des informations très intéressantes.

Sur le graphique suivant, chaque point de la ligne est la performance annualisée sur cinq ans d’un des 565 fonds de la catégorie « actions internationales grandes capitalisation mixtes ». C’est la catégorie de fonds auquel il faut comparer l’ETF « Monde ».

![]()

On voit que le tracker d’Amundi se classe 65e,soit pas loin du premier décile. En effet, il a eu une performance de 10,24% par an alors que les fonds ont en moyenne fait 7,5% (et la médiane 7,9%).

Le gain moyen des fonds actifs par rapport au tracker est de 1,7 point alors que la perte moyenne est de 3,3 points.

Autre point important, mais que l’on ne voit pas sur le graphique, les fonds actifs ne protègent pas particulièrement de la volatilité et en particulier des baisses. Ici le tracker Monde arrive du point de vue de la volatilité sur trois ans dans la première moitié de l’ensemble des fonds !

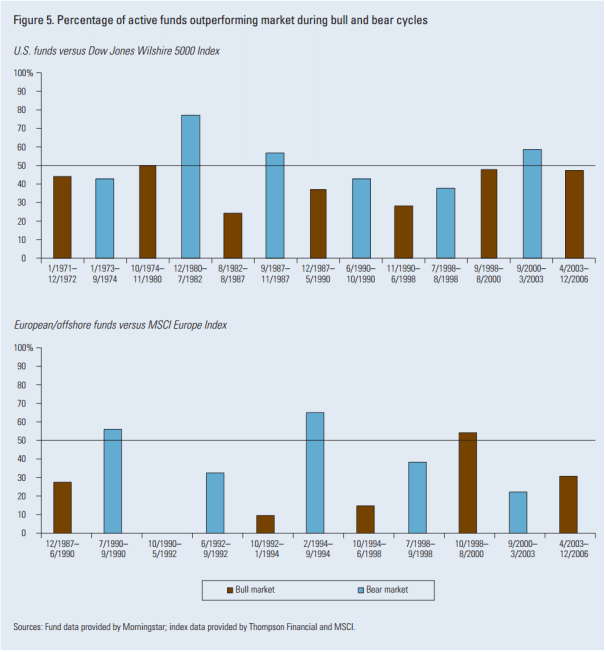

Le célèbre Gestionnaire d’Actifs Vanguard a d’ailleurs fait une étude spécifique sur ce sujet. Voilà un des graphiques ici :

Les barres marron représentent les Bull Market, c’est-à-dire les marchés haussiers, tandis que les barres bleues représentent les Bear Market c’est-à-dire les marchés baissiers. Force est de constater que le pourcentage de fonds surperformant leur benchmark n’est pas nécessairement très élevé lors des baisses significatives.

Au final, comme nous l’avons vu tout au long de cet article, un tracker, par nature, va se placer dans la catégorie des meilleurs fonds, tout en ayant un risque contenu.

Bien sûr il existe des fonds qui ont surperformé leur indice. Dans un prochain article, je montrerai qu’il n’est pas possible d’identifier à l’avance qui sont les fonds qui pourraient battre dans les prochaines années un tracker.

Edouard PETIT, auteur de cet article, est également auteur d’un petit livre « Epargnant 3.0 » dans lequel il présente et détaille sa stratégie d’investissement grâce aux ETF.