Comme vous le savez très certainement, l’impôt sur le revenu est un impôt par tranche dont le calcul tient compte de la structure familiale grâce au mécanisme du quotient familial. Ainsi, en théorie, plus vous avez d’enfants, moins vous payez d’impôt sur le revenu.

Pour comprendre, il suffit de lire le barème de l’impôt sur le revenu. Le taux marginal d’imposition est appliqué au revenu imposable par part de quotient familial. Ainsi, plus vous avez un nombre de parts important, plus votre fraction de revenu imposable pour une tranche sera faible, et donc votre impôt sur le revenu abaissé.

Pour comprendre, il faut lire avec attention le barème de l’impôt sur le revenu.

| Fraction du revenu imposable (pour une part) | Taux d’imposition à appliquer sur la tranche correspondante |

| Jusqu’à 10 064 € | 0 % |

| De 10 065 € à 27 794 € | 14 % |

| De 27 795 € à 74 517 € | 30 % |

| De 74 518 € à 157 806 € | 41 % |

| Plus de 157 807 € | 45 % |

Il s’ensuit un possibilité de calcul rapide de l’impôt selon les formules suivantes :

Calculer le nombre de part de quotient familial en fonction de votre situation familiale.

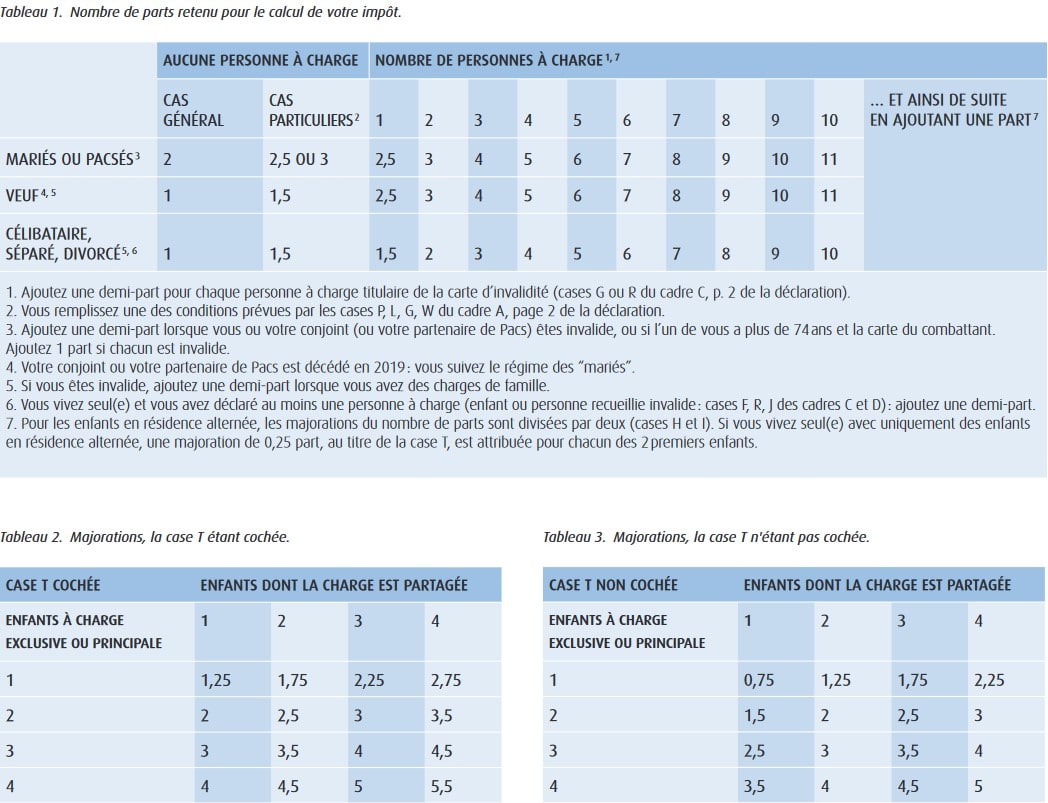

En réalité, il existe plusieurs situations familiales reconnues par l’administration fiscale. Le mode de calcul de votre nombre de parts de quotient familial peut être synthétisé par ces tableaux :

Il convient de distinguer trois cas : Le cas général + les cas particuliers + la situation des parents isolés

1- Le cas général : 1 part par personne du couple + 1 demi-part pour les deux premiers enfants + 1 part pour chaque enfant supplémentaire au delà de deux enfants

2- Les cas particuliers qui autorisent le bénéfice d’une demi-part supplémentaire :

-

- Célibataire, divorcé(e), séparé(e), veuf(ve, vous viviez seul au 1er janvier 2019 (ou au 31 décembre 2019 en cas de divorce/séparation/rupture de Pacs en 2019) et vous avez un enfant : • majeur non rattaché à votre foyer (ou mineur imposé en son nom propre) • ou décédé après l’âge de 16 ans ou par suite de faits de guerre. Vous avez élevé cet enfant pendant au moins cinq années au cours desquelles vous viviez seul ; (Attention, pour bénéficier de cette demi-part, il faut vivre seul ! Vivre en concubinage, ce n’est pas vivre seul) ;

-

- Titulaire d’une pension (militaire, accident du travail) pour invalidité d’au moins 40 % ou de la carte d’invalidité ou de la carte mobilité inclusion (CMI) mention “invalidité ;

-

- Personne à charge (enfant) titulaire d’une pension (militaire, accident du travail) pour invalidité d’au moins 40 % ou de la carte d’invalidité ou de la carte mobilité inclusion (CMI) mention “invalidité ;

-

- Titulaire de la carte du combattant ou d’une pension militaire d’invalidité ou de victime de guerre, vous avez une pension de veuve de guerre;

-

- Titulaire de la carte du combattant ou d’une pension militaire d’invalidité ou de victime de guerre, Vous êtes célibataire, divorcé, séparé, veuf ou votre conjoint décédé en 2019 bénéficiait de la demi-part supplémentaire ;

3- Et la situation des parents isolés qui profitent à nouveau d’une demi-part supplémentaire :

-

- Vous êtes célibataire, divorcé, séparé et, au 1er janvier 2019 (ou au 31 décembre 2019 en cas de divorce/séparation/rupture de Pacs en 2019), vous viviez seul avec vos enfants ou des personnes invalides recueillies sous votre toit ; (Attention, pour bénéficier de cette demi-part de parent isolés, il faut vivre seul ! Vivre en concubinage, ce n’est pas vivre seul)

Le calcul du nombre de part de quotient familial est résumé dans ces trois tableaux :

Mais les effets du quotient familial sont plafonnés à 1567€ par demi-part supplémentaire.

L’avantage fiscal résultant de l’application du quotient familial est plafonné à 1 567 € pour chaque demi-part qui excède :

- – 1 part pour les personnes célibataires, divorcées ou séparées, n’élevant pas seules leur(s) enfant(s) ou ne vivant pas seules et ayant recueilli une personne invalide ;

- – 1 part pour les personnes veuves avec ou sans enfant à charge ; célibataires, divorcées ou séparées vivant seules, n’ayant pas d’enfant à charge mais des personnes invalides à charge ;

- – 2 parts pour les couples mariés ou liés par un Pacs.

Ainsi, avoir un premier ou un second enfant permet de réduire votre impôt sur le revenu d’un montant maximum de 1567€ alors qu’avoir un troisième enfant vous permettra de réduire votre impôt sur le revenu pour un montant maximum de 1567 * 2 = 3134€.

Encore une fois, quelques exceptions à ce principe :

1- Pour les contribuables veufs ayant au moins un enfant ou une personne à charge, lorsque le plafonnement est atteint pour les deux premières demi-parts supplémentaires (3 134 €) s’ajoutant à une part, une réduction d’impôt complémentaire d’un montant maximal de 1 745 € est appliquée.

2- L’avantage fiscal procuré par les deux premières demi-part supplémentaire accordée aux personnes célibataires, divorcées ou séparées élevant seules leurs(s) enfant(s), est limité à 3 697 €.

3- L’avantage fiscal procuré par la demi-part supplémentaire accordée aux personnes célibataires, divorcées, séparées ou veuves, vivant seules, ayant au moins un enfant majeur ou imposé séparément ou ayant eu un enfant décédé après l’âge de 16 ans ou par suite de faits de guerre, qu’elles ont élevé pendant au moins cinq années au cours desquelles elles vivaient seules, est limité à 936 €.

Les enfants en résidence alternée dont la charge est partagée entre les deux parents donnent droit à chacun des deux parents, à des majorations du nombre de parts divisées par deux. Les plafonnements suivants s’appliquent dans ce cas :

– pour chaque quart de part : 1 567 €/2 ;

– pour le quart de part supplémentaire attribué au titre de l’invalidité, lorsque le plafond de 1 567 €/2 est atteint, la réduction d’impôt complémentaire s’élève à 1 562 €/2 ;

– pour les deux quarts de part accordés au titre de chacun des deux premiers enfants, aux personnes célibataires, séparées ou divorcées vivant seules avec des enfants en résidence alternée : 3 697 €/2.

Lorsque le plafond de 1 567 € est atteint pour la demi-part supplémentaire accordée aux invalides, anciens combattants, veuves de guerre, une réduction d’impôt complémentaire d’un montant maximum de 1 562 € est appliquée.

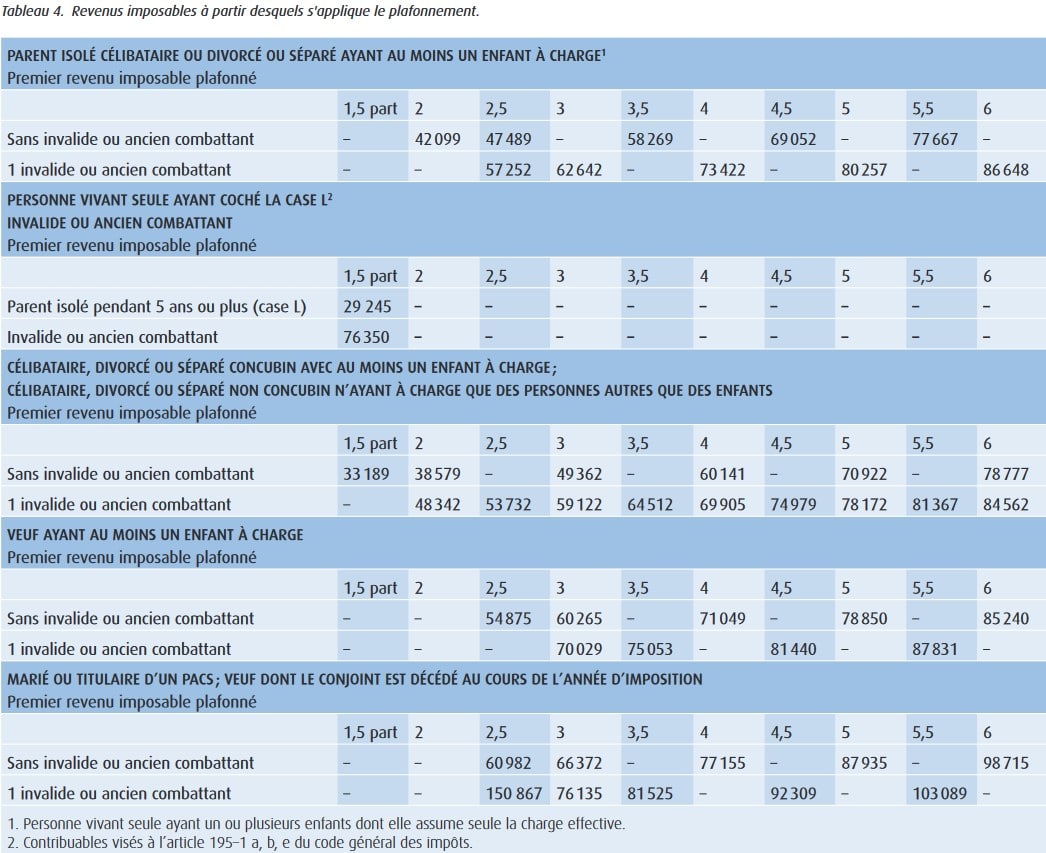

A partir de quel revenu les effets du quotient familial sont ils plafonnés ?

Ainsi, les effets du quotient familial sont plafonnés à 1567€ par demi-part supplémentaire et 3134€ par part supplémentaire. Les effets du plafonnement du quotient familial sont donc fonction du revenu imposable du contribuable et de la structure de la famille. Il concerne principalement les contribuables imposés dans les tranches supérieures de l’impôt sur le revenu.

Voici le tableau de synthèse du revenu imposable à partir duquel le plafonnement des effets du quotient familial est activé :

A suivre …