Statistiquement, l’investissement en Assurance vie représente une partie importante de l’épargne financière des français.

Cette statistique étant bien évidemment valable pour les familles recomposées, il est essentiel de s’interroger sur l’optimisation patrimoniale de cet investissement.

Pour mémoire, un contrat d’assurance vie c’est un placement financier qui possède une double finalité :

- Un placement financier de capitalisation des intérêts. Le souscripteur d’un contrat d’assurance vie valorise son capital et se réserve la possibilité de retirer une fraction de son capital en cas de besoin (Par exemple : préparation de la retraite, financement des études des enfants, garanti d’un crédit immobilier d’investissement).

- Une stipulation pour autrui : La désignation d’un bénéficiaire via la rédaction de la clause bénéficiaire du contrat d’assurance vie, permet de gratifier une personne proche. Cette désignation bénéficiaire est réalisée hors du cadre civil du droit des succession.

Bien souvent, l’épargnant n’envisage que la première partie du placement financier Assurance vie,.Faute de conseil, l’optimisation fiscale et patrimoniale de la clause bénéficiaire du contrat d’assurance vie n’est pas le sujet d’une attention particulière.

La rédaction est souvent limitée à la clause type :

« Mon conjoint, non divorcée ni séparée de corps; à défaut mes enfants, vivants ou représentés, nés ou à naître, à défaut mes héritiers. «

Une telle rédaction de la clause bénéficiaire risque de générer quelques difficultés ou incompréhension lors du déroulement de la succession.

Les héritiers des conjoints n’étant pas identiques (les enfants de Monsieur ne sont pas les héritiers de Madame et les enfants de Madame ne sont pas les héritiers de Monsieur), cette rédaction de la clause bénéficiaire conduit à déshériter les enfants du pré décédé au profit des enfants du conjoint.

On voit clairement qu’avec cette rédaction standard de la clause bénéficiaire de mon contrat d’assurance vie, la volonté légitime de protéger le conjoint survivant conduit à une situation familiale complexe car les enfants de Monsieur sont déshérités.

Cette situation est tout à fait légale et autorisée par le Code civil, dans les limites raisonnables des primes manifestement exagérées – Requalification du contrat d’assurance vie : Peut on investir tout son patrimoine en Assurance vie).

Nous travaillons régulièrement afin d’éviter ces situations complexes à gérer : Au travers de l’analyse globale du patrimoine des époux nous optimisons la transmission du patrimoine au profit du conjoint mais en assurant, au décès de ce dernier le retour des capitaux au profit des enfants du prédécédé

Ainsi, au terme de nos préconisations, le conjoint bénéficie des fonds, (il peut le consommer librement ou non selon les options choisies par le souscripteur du contrat), mais à son décès, nous assurons le retour du capital aux héritiers de Monsieur.

Pour atteindre vos objectifs nous utilisons une combinaison de stratégies juridiques, financières et fiscales basée sur le démembrement de propriété (Usufruit / Nue propriété), la rédaction d’une convention de quasi usufruit, les libéralités graduelles et résiduelles.

Par exemple, il pourra s’agir de rédiger une clause bénéficiaire démembrée (« Comment et pourquoi rédiger une clause bénéficiaire démembrée dans mon contrat d’assurance vie. »), ou encore de mettre en place des donations résiduelles ou graduelles qui permettront d’assurer le retour aux enfants du patrimoine transmis au conjoint (cf »Assurance vie : Une clause bénéficiaire résiduelle pour une transmission en deux temps »).

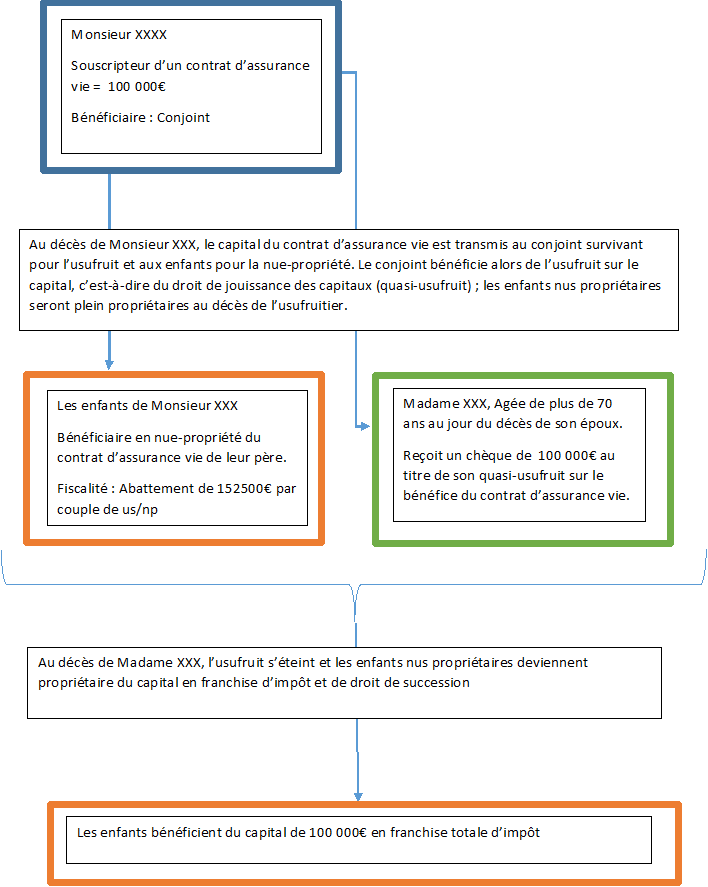

Voici le schéma type du déroulement d’une clause bénéficiaire démembrée :